Il y a cent ans, en 1906, il fallut dresser l’inventaire des biens mobiliers et immobiliers des établissements publics du culte ayant cessé d’exister le 31 décembre précédent pour assurer l’application de la loi de séparation des Eglises et de l’Etat du 9 décembre 1905.

Il y a cent ans, en 1906, il fallut dresser l’inventaire des biens mobiliers et immobiliers des établissements publics du culte ayant cessé d’exister le 31 décembre précédent pour assurer l’application de la loi de séparation des Eglises et de l’Etat du 9 décembre 1905.Un siècle plus tard, après avoir célébré avec un relief tout particulier son centenaire, les laïques jouent à front renversé.

Pour défendre et reconquérir la loi de séparation des Eglises et de l’Etat, il faut désormais établir l’inventaire des violations de la séparation, légales ou non.

nous ferons le point sur ces inventaires de 2006 en Haute-Garonne.

Pour mieux comprendre l'enjeu, nous communiquons à titre indicatif les principaux domaines qui intéressent nos investigations.

C'est naturellement au premier chef l’enseignement.

Mais la fiscalité et le patrimoine immobilier sont par exemple deux autres domaines qui méritent également notre attention.

I. L’INVENTAIRE DANS LE DOMAINE DE L’ENSEIGNEMENT

a. Les aides aux établissements de l’enseignement privé

- Les aides de l’Etat

Conformément aux dispositions de la loi du 31 décembre 1959, l’Etat :

- rémunère les enseignants des établissements privés sous contrat

- paie les charges sociales et fiscales incombant aux employeurs assises sur les salaires.

La loi du 31 décembre 1984 a créé un régime quasiment identique pour l’enseignement agricole privé (spécificité du financement des centres de formation en alternance qui bénéficient d’un forfait par formateur).

La loi du 31 décembre 1959 prévoit que les dépenses de fonctionnement des établissements privés sous contrat sont couvertes par des fonds publics « dans les mêmes conditions que celles des classes correspondantes de l’enseignement public. »

La charge étant répartie entre les collectivités territoriales et l’Etat depuis les transferts de compétences consécutifs à la première loi de décentralisation du 2 mars 1982, l'Etat verse un forfait d’externat qui couvre les dépenses de personnel non enseignant des établissements secondaires catholiques sous contrat.

La contribution globale de l’Etat est fixée chaque année par la loi de finances.

Plusieurs fois, la Fédération nationale des organismes gestionnaires de l’enseignement catholique (FNOGEC) a contesté le montant du forfait d’externat déterminé par acte réglementaire. A deux reprises (1987 et 1991), le Conseil d’Etat l’a reconnue fondée à critiquer celui-ci au motif qu’il avait été simplement actualisé par un taux d’évolution ne tenant pas compte de la progression du coût moyen constaté dans  l’enseignement public.

l’enseignement public.

Par ailleurs, depuis un accord du 11 janvier 1993, l’Etat supporte le coût de la formation initiale des maîtres des établissements catholiques, assurée comme pour ceux du public dans les instituts de formation des maîtres (UIFM).

Enfin, en application d’une loi du 23 décembre 1964, il peut accorder sa garantie aux emprunts souscrits par les établissements confessionnels, sous certaines conditions.

En cas de défaillance de l’emprunteur, il acquitte l’amortissement des prêts consentis par les banques.

Les nouvelles règles budgétaires introduites par la loi organique sur les lois de finances (LOLF) d’août 2001 devraient permettre de mieux identifier ces engagements que par le passé. Toutefois, les sommes en jeu seraient peu élevées.

On peut toujours se renseigner localement pour tenter de savoir si des établissements catholiques ont demandé et obtenu de telles garanties.

- Les aides des collectivités territoriales

En application du principe posé par la loi du 31 décembre 1959 selon lequel les dépenses de fonctionnement des établissements privés sous contrat sont couvertes par les collectivités publiques « dans les mêmes conditions que celles des classes correspondantes de l’enseignement public », les communes supportent les frais de matériels des écoles primaires privées sous contrat.

Elles acquittent les mêmes frais pour les élèves scolarisés dans une autre commune, leur participation étant calculée selon le principe de la parité entre enseignement public et privé, énoncé par la loi du 13 août 2004 (articles 87 et 89).

Ces dépenses sont obligatoires. Elles sont susceptibles d’être inscrites d’office dans le budget communal par le préfet ou, s’il y a lieu, par la chambre régionale des comptes.

Toutefois, s’agissant des classes maternelles sous contrat, l’aide n’est due que si la commune a accepté les termes du contrat conclu entre l’Etat et le gestionnaire.

On consultera utilement la section de fonctionnement du budget prévisionnel et du compte administratif retraçant les dépenses effectivement réalisées pour vérifier deux choses : le montant des sommes versées aux établissements privés catholiques et l’existence éventuelle d’aides extra légales.

Ces investigations doivent être éclairées par les délibérations du conseil municipal consacrées à ce sujet.

Selon des principes identiques à ceux régissant les obligations des communes vis-à-vis de l’enseignement primaire privé, les départements et les régions supportent de leur côté les frais de matériels respectivement des collèges et des lycées sous contrat.

Pour connaître le montant des sommes allouées et s’assurer que les collectivités en cause n’accordent pas d’aides extra légales, les sources d’information sont également le budget prévisionnel, le compte administratif et les délibérations du conseil général et du conseil régional.

Tous ces documents sont publiés au recueil des actes du département et de la région.

Enfin, en application de l’article 69 de la loi Falloux du 15 mars 1850, les collectivités territoriales peuvent accorder des subventions d’investissement, dans la limite de 10 % du montant prévisionnel des travaux.

Toutefois, en raison des dispositions des lois Astier et Rocard, cette limite n’est pas opposable aux départements ou aux régions lorsque l’établissement privé bénéficiaire assure un enseignement technique ou agricole.

Les délibérations des assemblées locales sont la source principale d’information. L’état annexe des subventions joint au compte administratif permet également d’identifier ces aides à l’investissement.

- Le cas particulier de l’enseignement supérieur

En application de la loi du 12 juillet 1875, la création d’établissements d’enseignement supérieur privés est totalement libre. Elle n’est soumise qu’à un régime de déclaration. Pour limiter leur développement, la loi du 18 mars 1880 a supprimé les jurys d’examen mixtes. Dans la pratique, il faut d’ailleurs que l’établissement signe une convention avec une université publique pour fixer les modalités de préparation aux diplômes d’Etat.

En premier lieu, on peut relever les cas d’emploi abusif par ces établissements de la dénomination d’unité d’enseignement et de recherche (UER), théoriquement réservée au secteur public.

En second lieu, on peut recenser le montant des subventions publiques versées en faveur des établissements d’enseignement supérieur confessionnels.

Si l’Etat en attribue aux universités catholiques depuis 1962, désormais dans le cadre d’un contrat d’objectifs conclu en 2002, les collectivités territoriales accordent également des aides à ces établissements (ville de Paris par exemple).

Juridiquement, celles-ci sont libres de leur décision, même lorsqu’il s’agit de financer un enseignement de théologie. Toutefois, en application de l’article 2 de la loi de séparation est proscrite l’aide consentie pour la formation des ministres du culte.

Les informations sont disponibles dans les mêmes documents que ceux évoqués plus haut.

b. Les aides aux élèves de l’enseignement privé

D’une part, les élèves de l’enseignement catholique bénéficient de bourses d’étude attribuées par le ministère de l’éducation nationale dans les mêmes conditions qu’à ceux de l’enseignement public.

D’autre part, aux termes de l’article 7 de la loi du 31 décembre 1959 « les collectivités locales peuvent faire bénéficier de mesures à caractère social tout enfant sans considération de l’établissement qu’il fréquente. »

Dans ces conditions, les aides créées en faveur des élèves des premier et second degrés par les collectivités territoriales sont attribuées indistinctement à ceux de l’enseignement public et à ceux de l’enseignement catholique.

Pour connaître le montant des sommes allouées à ces derniers, il n'y a pas d’autre solution que d’interroger les services concernés.

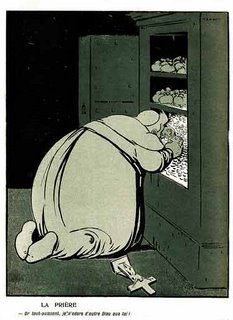

c. Les aumôneries de l’enseignement public

Par dérogation au principe posé par le premier alinéa de son article 2, selon lequel la République "ne reconnaît, ne salarie ni ne subventionne aucun culte", la loi du 9 décembre 1905 admet les services d’aumônerie dans les établissements scolaires publics du second degré.

Une circulaire de 1927 en tirait la conclusion que seuls étaient autorisés ceux destinés aux internes.

La loi du 31 décembre 1959 a modifié cette situation juridique en imposant aux lycées et collèges de prendre les « dispositions utiles » pour y assurer la liberté des cultes et l’instruction religieuse en dehors des heures de classe.

Le décret du 22 avril 1960 pris pour son application est si flou que toute latitude est laissée au ministre pour fixer les règles à suivre en la matière.

C’est pourquoi une circulaire Monory du 22 avril 1988 autorise les services d’aumônerie scolaire dans les externats.

En dépit de cette évolution très favorable aux cléricaux, tenus au devoir de neutralité incombant aux fonctionnaires, les professeurs de l’enseignement public ne peuvent toutefois être sollicités pour relayer l’information des services d’aumônerie auprès des élèves.

On peut utilement dresser la liste des services d’aumônerie autorisés dans les externats et relever les cas de transmission irrégulière des informations de ces derniers par le truchement des professeurs ou les exemples de prosélytisme abusif que rendrait possible le manque de fermeté de certains chefs d’établissement. On peut aussi tenter d’évaluer la fréquentation de ces services.

II. L’INVENTAIRE DANS LES AUTRES DOMAINES

L’enseignement n’est pas seul à subir les atteintes à la séparation des Eglises et de l’Etat.

D’autres aspects de la vie sociale sont concernés.

Deux d’entre eux retiennent plus particulièrement l’attention : la fiscalité et le patrimoine immobilier.

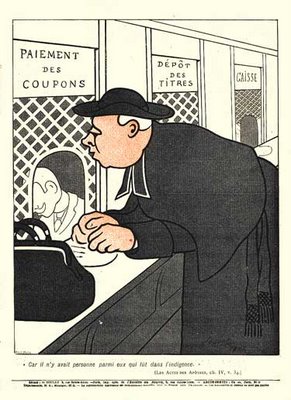

a. La fiscalité

- L’imposition des personnes  L’imposition des ministres du culte peut difficilement être contrôlée et ne saurait intéresser au premier chef notre enquête.

L’imposition des ministres du culte peut difficilement être contrôlée et ne saurait intéresser au premier chef notre enquête.

En la matière, il suffit de savoir que les prêtres catholiques sont en général assujettis à l’impôt sur les bénéfices non commerciaux parce que l’Eglise leur dénie la qualité de salariés, contrairement aux desservants des autres religions.

Toutefois l’administration fiscale les exonère de produire un compte de résultat faisant apparaître un bénéfice imposable au motif que leurs revenus sont modestes. En tout état de cause, échappent à l’imposition les honoraires de messe, les frais de déplacement induits par l’exercice du ministère et les sommes collectées puis reversées aux communautés religieuses. Celles-ci sont appréhendées au titre du régime fiscal de ces dernières. En revanche, entrent dans l’assiette servant à déterminer le bénéfice imposable les indemnités de gardiennage des églises. L’imposition personnelle des prêtres catholiques reste probablement relativement favorable mais il faudrait conduire une étude très approfondie pour en apporter la démonstration.

L’imposition des personnes morales - associations cultuelles ou diocésaines et congrégations -, intéresse davantage la Libre Pensée.

Elle obéit pour l’essentiel aux règles applicables aux organismes sans but lucratif.

Toutefois, les organismes religieux concernés ne bénéficient pas de la franchise d’impôts commerciaux de 60 000 € prévu à l’article 206-1 bis du code général des impôts, contrairement à une association ordinaire de la loi du 1er juillet 1901.

Conformément à la loi de finances pour 2002, ces personnes morales doivent d’abord justifier du caractère désintéressé de leur gestion qui découle de leur administration par des personnes bénévoles, de l’absence de distribution directe ou indirecte de bénéfices en faveur de qui que ce soit et du défaut d’attribution d’une part quelconque de leur actif au profit de leurs membres ou des ayants droit de ces derniers.

Cette question est tout à fait importante pour les associations cultuelles dont les dirigeants sont rémunérés, même en qualité de salariés, tels les pasteurs. Jusqu’à présent, il semble que l’administration fiscale ferme les yeux alors que, par ce seul fait, pourrait s’appliquer aux associations cultuelles concernées l’impôt sur les sociétés.

Pour ne pas être assujettis à celui-ci, les organismes à but non lucratif doivent également établir qu’ils n’agissent pas en concurrence avec le secteur commercial exerçant des activités similaires. A cet égard, deux points très importants méritent d’être relevés. D’une part, la vente de cierges dans les églises pourrait facilement conduire à une imposition des personnes morales concernées en qualité de société commerciale. Là encore, l’administration fiscale évite cependant d’ennuyer l’Eglise catholique dès lors que la vente est présentée comme une offrande. D’autre part, les productions artisanales des congrégations échappent aussi à l’impôt sur les sociétés si elles sont vendues pour l’exercice du culte. Ce faisant, la circulaire dite La Martinière de 1966 a institué officiellement une aide indirecte au culte catholique.

- L’imposition des biens et des activités

Les lieux de culte ouverts au public sont exonérés de taxe d’habitation. En revanche, les chapelles et oratoires non accessibles aux fidèles ou aux curieux ainsi que les logements privatifs des ministres du culte sont taxables.

Ils sont également non imposables au titre de la taxe foncière sur les propriétés bâties lorsque ils appartiennent aux collectivités publiques ou ont été attribués à des organismes cultuels en application des articles 4 de la loi du 9 décembre 1905 et 112 de la loi du 29 avril 1926.

Dans les autres cas, ils sont assujettis, cette question étant financièrement très importante.

Or, dans un arrêt du 23 juin 2000, le Conseil d’Etat a jugé une association locale de Témoins de Jéhovah fondée à bénéficier de l’exonération en dépit des bornes fixées par l’article 1382-4° du code général des impôts.

On peut donc redouter que l’imposition au titre de la taxe foncière des biens des congrégations et des lieux de cultes ouverts au public appartenant à une société civile ou à une association non cultuelle - qui ne souffre pourtant aucun doute -, s’en trouve fragilisée à terme.

Les activités cultuelles sont exonérées de taxe professionnelle.

Toutefois, l’offre de prestations annexes à caractère lucratif entraîne l’assujettissement à cette taxe. Toute la question est de savoir ce qu’il faut entendre par activité commerciale. Le Conseil d’Etat a jugé que ne peuvent regardées pour telles les hébergements occasionnels à prix modiques dans des institutions religieuses.

En revanche, est probablement imposable l’organisme qui tire une part importante de ses recettes de la vente de livres, d’objets divers ou de produits alimentaires.

- Le point particulier des dons et legs

Les associations relevant de la loi du 1er juillet 1901 n’ont la capacité de recevoir des libéralités (donations et legs testamentaires) que si elles sont reconnues d’utilité publique ou affiliées à une fédération ayant cette qualité et par conséquent fondée à percevoir les biens cédés.

Depuis la modification de la loi de séparation par celle du 25 décembre 1942, les associations cultuelles et diocésaines échappent au droit commun.

Elles peuvent recevoir, sans condition, ces libéralités, sous réserve d’un arrêté d’autorisation du préfet. Toutefois, leur objet doit être exclusivement cultuel. Il faut préciser que l’autorisation administrative de moins de cinq ans entraîne implicitement la reconnaissance à percevoir des aides privées au titre du mécénat, aides déductibles de l’imposition du mécène à concurrence de 60%. Au plan fiscal, pour le bénéficiaire, ces libéralités ne sont pas grevées de droits d’enregistrement ni assujetties à l’impôt sur les sociétés sauf s’il conduit une activité lucrative taxable. La franchise totale de droits d’enregistrement des associations cultuelles et des congrégations et l’abattement des donateurs au titre du mécénat sont des aides considérables pour les cultes, notamment pour l’Eglise catholique.

Les associations déclarées sont autorisées à recevoir librement des dons manuels depuis l’entrée en vigueur de la loi du 23 juillet 1987 relative au mécénat.

Cette disposition s’applique également aux associations cultuelles et aux congrégations. En ce qui les concerne, c’est en quelque sorte une extension du régime applicable aux quêtes depuis la loi du 25 décembre 1942.

Les sommes recueillies n’ont pas à être déclarées et sont exonérées d’impôt tant que l’administration fiscale n’en a pas connaissance.

En revanche, si elle vient à les appréhender, lors d’une vérification par exemple, elles deviennent taxables, au taux de 60%.

Ainsi, les dons manuels perçus par les Témoins de Jéhovah ont donné lieu à une taxation d’office.

On se demande bien pourquoi les autres cultes échapperaient aux rigueurs de l’administration.

En définitive, dans le domaine de la fiscalité, on peut conduire l'enquête sur plusieurs terrains : l’appréciation du caractère bénévole ou non de l’activité des dirigeants d’associations cultuelles ; l’évaluation de l’ampleur des activités de vente de cierges dans les églises et de biens destinés à l’exercice du culte produits par les congrégations ; l’estimation des activités lucratives susceptibles d’être prises en compte au titre de l’impôt sur les sociétés et de la taxe professionnelle en tentant de s’assurer que les sommes dues aux collectivités publiques sont bien mises en recouvrement ; le recensement des biens des Eglises exonérés de taxe foncière en tentant de vérifier que les immeubles légalement assujettis à celle-ci le sont bien ; le repérage des dons et legs exonérés et l’évaluation du produit des quêtes.

b. Les questions immobilières

- Le logement des ministres du culte par les communes

Les presbytères qui appartenaient avant 1905 aux établissements publics du culte ont été transférés aux associations cultuelles. Celles-ci les ont en général réservés aux desservants qui se sont succédé depuis lors.

A défaut d’avoir accepté de constituer des associations cultuelles classiques, les logements des prêtres catholiques sont devenus le plus souvent la propriété des communes. Ces dernières les ont laissés en général à la disposition des curés.

Toutefois cette occupation ne peut être gratuite sous peine de constituer une subvention indirecte au culte catholique. Elle doit donc être fondée sur un bail prévoyant un loyer, en général très bas.

Très souvent, ce dernier n’a pas été réévalué lors de l’entrée en vigueur de la loi du 1er septembre 1948, sur le fondement de la dérogation prévue à l’article 34 de ce texte. Désormais, la loi Méhaignerie du 6 juillet 1989 dispose que sa fixation s’effectue « par référence aux loyers habituellement pratiqués dans le voisinage pour des logements comparables. »

Pour ne pas enfreindre l’interdiction de subventionner les cultes, il appartient théoriquement d’appliquer ces dispositions lors du renouvellement des baux d’habitation consentis aux prêtres par les communes devenues propriétaires des presbytères en 1905. Cet ajustement est rarement fait dans la pratique. Si les préfets sont chargés du contrôle de la redevance demandée à l’occupant, ils l’exercent en général très mollement. Quant au juge administratif, il admet des loyers très inférieurs à ceux pratiqués sur le marché libre. Il n’en demeure pas moins que compte tenu des frais d’entretien des immeubles, l’opération s’avère au total très favorable à l’Eglise catholique.

- Les travaux sur les édifices cultuels

L’article 13 de la loi du 9 décembre 1905 laissait entièrement à la charge des associations cultuelles « les réparations de toute nature, ainsi que les frais d’assurance et autres charges d’entretien afférentes aux édifices et aux meubles les garnissant ».

En raison du refus de l’Eglise catholique de constituer des associations cultuelles et du transfert aux collectivités publiques des droits de propriété des bâtiments réservés audit culte, la loi du 13 avril 1908 a prévu que « l’Etat, les départements et les communes pourront engager les dépenses nécessaires pour la conservation et l’entretien des édifices du culte dont la propriété leur est reconnue par la présente loi. »

Dans ces conditions, ces dépenses ne présentent aucun caractère obligatoire et ne sauraient, en tout état de cause, s’étendre à des travaux d’une autre nature.

En particulier tous les aménagements et embellissements restent à la charge du culte affectataire de même que les frais de fonctionnement courant (balayage, nettoyage, éclairage, chauffage)

En outre, les collectivités publiques propriétaires sont tenues de reconstruire les édifices du culte dont elles sont propriétaires lorsque ceux-ci ont été endommagés et détruits, notamment quand les sinistres ont été indemnisés par une compagnie d’assurance ou au titre des dommages de guerre.

En revanche, elles ne sauraient participer de quelque manière que ce soit au financement de travaux de rénovation ou d’édification de lieux de culte privés. C’est contraire à l’article 2 de la loi du 9 décembre 1905.

Est présentée comme une exception à ce principe ce qu’il est convenu d’appeler « les chantiers du cardinal. » Il s’agit en réalité d’un accord passé dans les années durant le Front Populaire entre le cardinal Verdier et Léon Blum. Il consiste à regarder comme admissible le consentement par une commune d’un bail emphytéotique à l’Eglise catholique pour l’édification d’un lieu de culte, moyennant un loyer symbolique et une clause de retour de l’édifice dans le domaine privé de la collectivité au terme dudit bail. Ce dispositif n’a aucune base légale. Il a pourtant été remis au goût du jour pour aider sur fonds publics les associations musulmanes à édifier des mosquées. Depuis les années Trente, une modification juridique d’importance est intervenue : la définition des conditions de consentement par une commune d’un bail emphytéotique à un tiers à savoir l’appui à une opération d’intérêt général.

Sur ces différents aspects, dans la mesure du possible, les fédérations départementales sont invitées à se renseigner sur le niveau des loyers exigés des prêtres catholiques pour l’occupation de presbytères communaux, les travaux excédant les notions d’entretien et de réparations effectués sur les édifices cultuels et mis à la charge des collectivités publiques et les aides directes ou indirectes consenties par ces dernières à titre de participation au coût des travaux de rénovation ou d’édification de bâtiments privés affectés aux cultes.